Podstawowy wzór fal

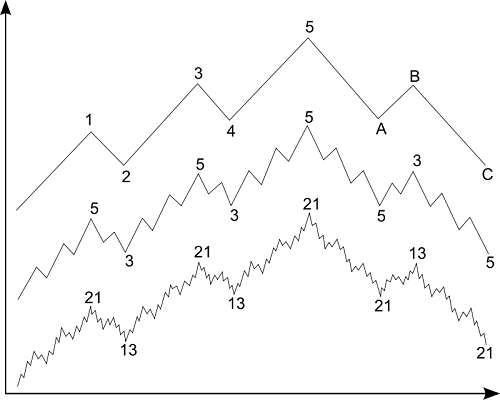

Według Elliotta ruchy rynku rozwijają się zgodnie z podstawowym wzorem pięciu fal zwyżkujących oraz trzech fal spadkowych, formując cały cykl obejmujący osiem fal.

Fale spadkowe są równocześnie korektą poprzednich pięciu fal impulsu czyli trendu głównego. (źródło: Wikipedia)

Fale 1,3,5 są falami impulsu, fale 2 i 4 to fale korygujące. Po stworzeniu pięciu fal w kierunku głównego trendu (wzrostowego) następuje trzyfalowa korekta wyższego stopnia oznaczona literami A,B,C.

Tak wygląda podstawowa struktura fali. Fale główne mogą składać się z licznych podfal, które również powinny przybrać strukturę ośmiofalową.

Na powyższym wykresie można uznać, że pierwsza fala 1,2,3,4,5,A,B,C stanowi podfalę na wykresie środkowym. Wszędzie tam, gdzie znajduje się na wykresie struktura zaznaczona szczytem 5 oraz dnem korekty C można wyznaczyć w jej obrębie ten podstawowy wzór.

Po ukształtowaniu się pięciu fal zwyżkujących następuje fala korygująca, która również składa się z wzoru podstawowego tylko przebiegającego w odwrotnym kierunku. Tym razem pięć fal impulsu jest spadkowych, zaś trzy fale korygujące są wzrostowe. Każda z piątek w tym wypadku składa się z 21 fal (5+3+5+3+5), zaś każda z trójek z 13 fal (5+3+5).

Wykres dolny to kolejny poziom, w którym każda z większych fal składa się z mniejszych. To pełny cykl rynkowy obejmujących 144 fale.

Stopnie fal

Według Elliotta ruchy rynkowe dzielą się na dziewięć stopni w zależności od ich rozmiarów i czasu trwania. Najniższe stopnie to fale minutowe, godzinowe i dzienne. Średnie stopnie to fale mniejsze, wtórne i główne – obejmują swoim zakresem tygodnie, miesiące i lata. Trzy najwyższe stopnie to fale cyklu, supercyklu i wielkiego supercyklu odnoszą się odpowiednio do lat, dekad i stuleci.

W zależności od tego, do którego stopnia należą fale stosuje się ich odpowiednie oznaczenie.

| Stopień fali | Piątki zgodne z trendem | Trójki korekty |

| Wielki supercykl | [i] [ii] [iii] [iv] [v] | [a] [b] [c] |

| Supercykl | (i) (ii) (iii) (iv) (v) | (a) (b) (c) |

| Cykl | I II III IV V | A B C |

| Główny (podstawowy) | ①②③④⑤ | ⒶⒷⒸ |

| Wtórny (średni) | (1) (2) (3) (4) (5) | (A) (B) (C) |

| Mniejszy | 1 2 3 4 5 | a b c |

| Dzienny | [i] [ii] [iii] [iv] [v] | [a] [b] [c] |

| Godzinowy | (i) (ii) (iii) (iv) (v) | (a) (b) (c) |

| Minutowy | i ii iii iv v |

a b c |

Oznaczenie to jest często umowne i każdy stosuje swoje. Należy jednak pamiętać, że te same litery i cyfry będą odnosiły się do fal jednego rzędu.

Fale impulsu

Fale impulsu mogą przebiegać w dwóch formach, jako fale wydłużone lub skrócone. Aby określić czy dany pięciofalowy wzór jest falą impulsu musi on spełniać pewne podstawowe kryteria:

- Składa się z pięciu segmentów

- Trzy z pięciu segmentów muszą poruszać się w tym samym kierunku (zwyżkować lub zniżkować)

- Fala 2 nie może zejść poniżej początku fali 1

- Fala 3 musi być dłuższa od fali 2 (zwykle jest najdłuższa, zaś nigdy najkrótsza)

- Fala 4 nie może znieść całkowicie fali 3

- Fala 5 najczęściej jest dłuższa od 4, ale nie musi tak być.

Wydłużone i skrócone fale impulsu

Fala wydłużona to fala dzieląca się na dodatkowe podfale. Może nią być wyłącznie jedna z trzech fal impulsu (1,3,5). Zwykle falą wydłużoną jest fala 3

Skrócona fala impulsu to sytuacja, w której fala 5 nie przekracza szczytu (hossa) lub dołka (bessa) wyznaczonego przez falę 3.

Fale korygujące

Fale korygujące to te, które pojawiają się między falami impulsu. W stosunku do nich nie ma aż tak ścisłych kryteriów i wymagań, jak do fal impulsu. Najważniejsza zasada mówi jednak, że fale korygujące nigdy nie mogą przybrać formy piątek.

Teoria fal i liczby Fibonacciego

Ciąg liczbowy Fibonacciego to sekwencja liczb, z których każda kolejna jest sumą dwóch poprzednich.

1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144…

Fascynuje ona matematyków od wieków, z uwagi na niezwykłe właściwości liczb budujących ten ciąg.

Stosunek dowolnej liczby w ciągu do kolejnej większej nazywany jest phi (symbol φ) i wynosi w przybliżeniu 0,618, zaś stosunek dowolnej liczby do poprzedzającej mniejszej 1,618.

Pomnożenie przez siebie liczby phi, czyli 0,618* 0,618 daje liczbę 0,382. Równocześnie odjęcie od 1 wartości 0,618 również skutkuje wynikiem 0,382.

Wartości będące pochodnymi właściwości liczb Fibonacciego pełnią ważną rolę w teorii fal. Pomagają często w prawidłowym oznaczeniu poszczególnych sekwencji.

Korekty bowiem – zgodnie z teorią – bardzo często znoszą poprzedzające fale o wielkość procentową wynoszącą 61,8 lub 38,2 proc.

Między falami impulsu również często obowiązują podobne zależności, np. fala 5 może być takiej samej długości, jak fala 1 albo wynosić 0,618 jej długości lub 1,618. Według zwolenników teorii fal im więcej da się oznaczyć zależności między falami na podstawie proporcji Fibonacciego tym bardziej wiarygodne jest oznaczenie.

Interpretacja i praktyka fal Elliota

Choć zasady opisane przez Elliotta, zaś później doprecyzowane i rozbudowane przez propagatorów teorii (np. Prechter) są bardzo szczegółowe, to interpretacja i opis poszczególnych struktur falowych budzi spory wśród samych zwolenników teorii. W zależności od podejścia potrafią oni w zupełnie inny sposób oznaczyć ten sam ruch rynku, uznając go za falę wyższego lub niższego rzędu.

Pewnym kłopotem praktycznym jest również weryfikacja oznaczeń fal po fakcie. Dotychczasowe oznaczenia mogą zostać zmienione, w wyniku jakiegoś nieprzewidzianego „modelem” ruchu.

Warto pamiętać, że teoria fal jest wyłącznie autorską koncepcją, nie mającą podstaw naukowych.

Robert Prechter zwraca uwagę na to, że choć teoria ma zastosowanie do trendów na całym rynku obrazowanym przez indeksy akcji, to jednak w ograniczonym stopniu daje się zastosować do akcji poszczególnych spółek, ze względu na ich indywidualny charakter. Podobnie jest w przypadku rynków towarowych, choć tutaj ze względu na cykle koniunkturalne o wiele częściej rynki poruszają się w długoterminowych trendach.

Elliot zajmował się wyłącznie średnimi rynkowymi (indeksami), zaś Prechter nie pisze nic o rynkach walutowych, zgodnie jednak z ich koncepcjami poszczególne waluty mają charakter indywidualny więc stosowanie modelu Elliotta powinno mieć ograniczony charakter. Dodatkową trudnością jest fakt, że waluty handlowane są w parach. To oznacza, że gdy na jednej z walut jest hossa, na drugiej panuje bessa. Gdybyśmy w takim razie rozrysowali pięciofalową strukturę np. dla pary EURUSD – hossa, czyli trend główny euro w postaci pięciu fal, zaś korekta w trzech oznaczałoby to, że bessa dolara (również trend główny) ma przebieg odwrotny.

W sieci dostępne są liczne opracowania i biuletyny na bieżąco oznaczające fale nie tylko dla indeksów, ale również pojedynczych aktywów .

Szczegóły teorii fal opisane są w książkach, m.in.

Teoria fal Elliotta, R.Prechter, J. Frost

Sztuka spekulacji po latach, Z. Komar

Niniejszy materiał, przygotowany przez DM BOŚ S.A. ma charakter wyłącznie informacyjny, prezentowany jest w celach edukacyjnych i nie stanowi porady prawnej oraz nie jest rekomendacją osobistą w ramach świadczenia usługi doradztwa inwestycyjnego zgodnie z przepisami prawa. DM BOŚ S.A. nie udziela gwarancji dokładności, aktualności, oraz kompletności niniejszych informacji. Zaleca się przeprowadzenie we własnym zakresie niezależnego przeglądu informacji z niniejszego materiału.